Dopo il crollo repentino di marzo e aprile, i listini globali hanno invertito la tendenza. Intanto le previsioni sul PIL mondiale si fanno sempre più fosche

Articolo tratto dal numero di maggio/giugno 2020 di Asset Management

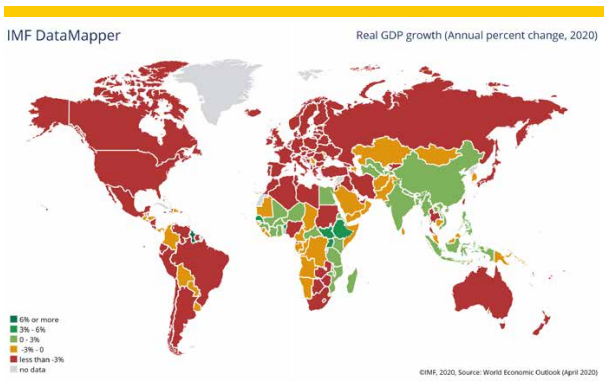

La recessione ormai è conclamata. Globale. E grave. Basta dare un occhio alla cartina qua a fianco: il rosso – che significa un calo del PIL reale di oltre il 3% – domina, non solo in Occidente, ma in gran parte del mondo. Eppure le Borse, dopo il crollo in picchiata di marzo hanno iniziato a risollevarsi velocemente. Tornando, in qualche caso, ai livelli di inizio anno, quando la pandemia del Covid-19 non era neanche lontanamente immaginabile. Per capire come affrontare questa fase di grande incertezza, abbiamo chiesto a due tra le più importanti società del risparmio gestito qual è la loro visione e cosa si aspettano per i prossimi mesi.

Alla fine dello scorso anno tanti asset manager avevano previsto il 2020 un anno complicato, a due velocità, con un rallentamento a partire dai mesi estivi. Vi sareste mai aspettati o vi aspettavate un evento di tale portata?

ALESSANDRO GANDOLFI, country head di Pimco per l’Italia La pandemia di Coronavirus era imprevedibile a quel tempo. Tuttavia, siamo entrati nel 2020 con un posizionamento molto cauto nelle nostre strategie di investimento. Questo approccio cauto si basava su valutazioni ambiziose in molti settori come il credito, dove gli spread si erano ridotti ai minimi storici e con i livelli complessivi dei rendimenti che erano bassi o negativi. Inoltre, avevamo già identificato molti potenziali fattori di rischio per l’economia globale, comprese le tensioni commerciali. Riassumendo, mentre ovviamente non avevamo previsto lo scoppio della pandemia di Covid-19 e l’improvviso stop che avrebbe subito l’economia globale, il nostro approccio globale cauto e la gestione prudente della liquidità entrando nel periodo di crisi ci hanno aiutato a navigare in questo ambiente eccezionale. Per proteggere il capitale dei nostri investitori abbiamo costantemente esaminato le nostre posizioni e ci siamo concentrati su emittenti solidi con fondamentali forti.

LUCA TOBAGI, investment strategist di Invesco Ovviamente no. Un “normale” rallentamento economico è una cosa, ma l’impatto della pandemia di Covid-19, soprattutto fra marzo e aprile, è stato una paralisi quasi completa di molte attività e l’interruzione di alcune importanti catene produttive globali. Questa conseguenza delle misure di contenimento della pandemia è stata un evento completamente inatteso.

La recessione globale ormai è certificata, ma che dimensioni avrà alla fine? E quanto durerà davvero?

GANDOLFI È chiaro che, al di là della crisi umanitaria, questa è la più grande crisi economica che abbiamo vissuto dalla Seconda Guerra Mondiale. Questa crisi ha tre principali implicazioni: l’impatto finanziario, l’impatto economico e, soprattutto, la crisi sanitaria che sta alla base di tutto. La risposta globale delle banche centrali e dei governi è stata massiccia e determinata e riteniamo che ciò contribuirà a realizzare un recupero a forma di U dell’economia globale una volta che gli aspetti sanitari legati al virus saranno sotto controllo. Riteniamo che gli interventi abbiano già contribuito a stabilizzare i mercati, almeno per ora. Ciò ovviamente non significa che non vedremo più volatilità finché non vedremo risolte tutte e tre le fasi della crisi. Il fattore determinante sarà ovviamente capire quando avremo un vaccino o una cura per tenere davvero sotto controllo la pandemia.

TOBAGI È difficile dirlo, essenzialmente per tre motivi. Non sappiamo fino a che punto le misure di contenimento della pandemia potranno essere allentate o rimosse. Non sappiamo in quanto tempo potranno esserlo, quindi per quanto tempo le economie di molti paesi e quella globale funzioneranno a regime ridotto rispetto a prima del Covid-19. E infine non sappiamo quale sarà la reazione delle persone comuni, che sono importantissimi attori economici, anche dopo che si riguadagnerà una larga parte della libertà persa nei mesi scorsi. Tutto questo senza considerare l’incertezza legata a possibili nuove ondate di diffusione del virus e al fatto che il cambiamento di alcuni comportamenti dopo la pandemia potrebbe portare con sé alcuni “costi” destinati a durare, un po’ come i controlli di sicurezza prima dei viaggi introdotti dopo l’11 settembre. Sono tutte voci molto difficili da quantificare, ma è probabile che il loro effetto netto sull’economia sia negativo e destinato a rallentare e diluire nel tempo la ripresa.

In questi giorni si sentono tanti numeri, forse troppi. Parlando di PIL globale il Fmi ha stimato una riduzione del 3%, è un dato in linea con le vostre analisi? Potrebbe aggravarsi ulteriormente? In che misura?

TOBAGI Le cifre cambiano mese per mese a seconda delle nuove informazioni. Più che il 2020, crediamo possa essere utile cercare di capire quale possa essere la traiettoria di crescita probabile nel 2021, la sua intensità. In un certo senso, più debole sarà il 2020, più forte aritmeticamente potrà essere il recupero, ma come dicevamo prima, le incognite sono ancora tante, e troppe per sbilanciarsi in previsioni precise.

Guardando in Italia invece sono numeri molto diversi. C’è chi parla di una riduzione del 4,9% altri di oltre il 10%. Quali sono gli scenari da voi ipotizzati?

TOBAGI L’Italia è entrata nella pandemia con un’economia più vulnerabile di altri paesi. Inoltre considerando il grande peso che attività come il turismo, l’accoglienza e la ristorazione hanno da noi, è comprensibile che sia stata colpita più duramente di altri paesi. Nel 2020 è possibile che, almeno per alcuni trimestri, il danno sia più significativo del 4,9%.

Politiche monetarie e misure fiscali: basteranno quelle messe in campo o serve di più? Cosa esattamente?GANDOLFI Riteniamo che l’onere della crisi economica conseguente alla pandemia probabilmente resterà sulle spalle dei governi nazionali e della Banca centrale europea. Secondo noi è importante che ci sia una solida collaborazione fiscale e monetaria e riteniamo che le autorità in Europa alla fine faranno ciò che è necessario, anche se occorre agire in fretta: quanto più tempo ci vorrà per giungere a una convincente risposta politica tanto maggiore sarà il rischio di danni economici e sociali e tanto maggiore il rischio di perdere il controllo. L’Europa è all’ora della verità e la proposta presentata da Francia e Germania relativa al recovery fund per aiutare i settori colpiti dalla crisi ci sembra vada nella giusta direzione.

TOBAGI Lo sforzo messo in campo è stato notevole, sia per quanto riguarda la politica monetaria, sia, finalmente, dopo essere stata lungamente invocata da importanti banchieri centrali, per quanto riguarda la politica fiscale. È possibile, e probabilmente potrebbe essere utile, vedere ulteriori misure, sia a livello di singolo paese, sia a livello di intere aree, come l’Unione europea. La proposta Next Generation Eu, avanzata dalla Commissione europea, è un primo passo importante nella direzione di affrontare i problemi in modo comune, o almeno con una dotazione significativa di risorse comuni. Almeno per quanto riguarda l’area europea, questa è la direzione lungo la quale probabilmente potrebbe essere opportuno avanzare.

L’Unione Europea è un’altra volta messa alla prova. In molti sostengono ci sia poca coesione e solidarietà. In questa situazione potrebbero esserci ripercussioni sul sentiment degli investitori globali?

TOBAGI Le divisioni all’interno dell’Europa sono un tema importante e oggettivamente sotto gli occhi di tutto il mondo. Tali divisioni potrebbero verosimilmente aver rallentato l’azione e la forza delle iniziative messe in atto fino ad oggi. Superare alcune delle resistenze a livello della condivisione delle risorse e delle iniziative potrebbe essere una chiave di sviluppo importante. Non si tratterebbe di una politica fiscale comune a livello europeo, ma sarebbe un passo in quella direzione.

Diamo uno sguardo alle ultime settimane. Dopo il crollo iniziale si è cominciato a vedere un rialzo dei mercati. Da cosa è dovuto questo effetto? Ottimismo ingiustificato o reali opportunità sul mercato per chi investe?

GANDOLFI Mentre crediamo che la reazione iniziale del mercato sia stata effettivamente molto negativa, vediamo anche che il recupero delle valutazioni in alcune aree sia stato guidato da un enorme grado di ottimismo. Considerata la nostra aspettativa di una ripresa a forma di U con molte incertezze, riteniamo che sia giunto il momento di aggiungere con cautela e selettività il rischio nei portafogli. Vediamo opportunità in segmenti di qualità più elevata come il credito investment grade e alcuni mercati emergenti. Evitiamo piuttosto le obbligazioni governative di alta qualità come i Bund tedeschi, dati i livelli di rendimento, e siamo molto selettivi su segmenti di mercato a più alto rischio come l’high yield. Complessivamente, riteniamo che gli investitori dovrebbero considerare le opportunità globali. I recenti tagli dei tassi da parte della Fed hanno portato a costi di hedging inferiori per gli investitori europei e questo rende quindi ancora più interessanti i titoli in dollari.

TOBAGI I mercati potrebbero avere riflesso, in questa fase, un maggiore ottimismo sulle prospettive di ripresa economica e degli utili aziendali a partire dalla seconda parte del 2020. È una possibilità concreta, ma anche una previsione che secondo me ha ancora numerosi elementi di incertezza.

Usa, Cina, Europa e paesi emergenti. Chi ha i fondamentali più in linea con una più rapida ripresa? Su chi puntare per i propri investimenti?

TOBAGI In una fase di grande incertezza come quella attuale, la regola chiave rimane una buona diversificazione di portafoglio, a seconda dell’orizzonte temporale e della capacità di tollerare il rischio degli investitori. Le valutazioni nelle ultime settimane si sono espanse, dato che i mercati sono saliti a fronte di fondamentali in deterioramento. Ma fra i settori «value» ne troviamo anche alcuni che hanno subito l’onda d’urto maggiore dal lato fondamentale.

Quali sono invece le aree geografiche e i paesi che porteranno più a lungo il segno di questa emergenza e che faticheranno a riprendersi? È il caso di puntare il proprio portafoglio verso Est?

TOBAGI Alcuni temi strutturali che hanno avuto origine a Est, come la Nuova Via della Seta, potrebbero utilmente trovare posto in un portafoglio ben diversificato.

Quali sono le prospettive per l’obbligazionario?

GANDOLFI L’offerta globale sul mercato obbligazionario aumenterà dato il debito aggiuntivo che i governi si accolleranno per supportare l’economia. Mentre questo eserciterà una pressione al rialzo sui rendimenti, le banche centrali cercheranno di mantenere bassi i livelli di interesse per sostenere la ripresa. Prevediamo che i livelli di rendimento sui Bund tedeschi o sui Treasury statunitensi rimarranno bassi per il prossimo futuro. Allo stesso tempo, riteniamo che gli spread su vari segmenti del mercato e del reddito fisso come il credito investment grade e i mercati emergenti tenderanno a ridursi nei prossimi anni creando opportunità per gli investitori. Naturalmente, forti analisi sia a livello macroeconomico che a livello del credito saranno essenziali per generare rendimenti ed evitare default nei portafogli nelle condizioni che ci attendiamo nei prossimi mesi.

Articolo a cura di Margherita Abbate Daga