Mentre sono in corso i festeggiamenti per il Capodanno cinese, la guerra commerciale in atto e il rallentamento sul fronte interno continuano ad evolversi. In che modo la Cina si prepara ad affrontare questi eventi e quali lezioni ha tratto dal passato?

L’indebolimento della crescita in Cina è dovuto soltanto alla guerra commerciale o ha radici più profonde a livello di fondamentali?

Senza dubbio, le schermaglie sui dazi hanno contribuito al rallentamento. Verso la fine dello scorso anno, la Cina ha concentrato le proprie esportazioni verso gli Stati Uniti nel tentativo di contrastare l’aumento dei dazi previsto a gennaio. Ora quel momento è arrivato e ne vedremo le ripercussioni durante l’anno in corso. Ma ci sono altri due fattori da considerare. In primo luogo, all’inizio del 2018 il governo cinese aveva lanciato una serie di misure volte alla riduzione dell’indebitamento per cercare di porre un freno al debito complessivo nazionale e rafforzare il controllo sul finanziamento bancario e fuori bilancio, privilegiando una crescita di qualità. Queste politiche monetarie hanno ovviamente rallentato la crescita.

In secondo luogo, aleggia l’incertezza sulle intenzioni di spesa in conto capitale da parte delle aziende. Le società nutrono dubbi riguardo alla congiuntura di lungo termine e alle prospettive in termini di ordini, perciò tendono a limitare la spesa. Ad ogni modo, il governo è disposto a trovare un accordo con gli Stati Uniti per risolvere le controversie commerciali, collaborare a una soluzione ed evitare ulteriori aumenti significativi dei dazi sulle esportazioni cinesi.

La disponibilità a negoziare con gli Stati Uniti basterà a scongiurare nuovi dazi o la loro imposizione è inevitabile?

Le frizioni tra Stati Uniti e Cina vanno ben oltre la questione degli scambi commerciali; riguardano infatti la tutela della proprietà intellettuale, l’apertura del mercato e le politiche industriali. Ci vorrà tempo per giungere ad una soluzione, ma noi riteniamo che la situazione non si deteriorerà significativamente rispetto allo status quo odierno.

In che modo il governo cinese può gestire il problema del debito nazionale? E lo ritiene effettivamente un problema?

La sfida posta dal debito cinese è stato un tema molto dibattuto negli ultimi anni. Non è certo una novità, dato che il governo, le società e gli investitori sanno ormai tutto a riguardo. Detto questo, Pechino è consapevole dei problemi legati al suo debito ed è desiderosa di tenere la situazione sotto controllo e migliorarla. Dall’inizio dello scorso anno, quando l’economia, gli utili societari e la domanda globale erano sostenuti, il governo cinese si è adoperato per contenere l’indebitamento. Tuttavia, la congiuntura esterna è cambiata e sono state ormai preventivate misure di supporto.

Di norma, la liquidità viene iniettata nella massa monetaria e le banche iniziano poi a convogliarla nel sistema attraverso i prestiti alle società che desiderano espandersi; infatti, è necessario che le aziende assorbano la liquidità affinché quest’ultima si converta in credito e in un aumento dell’attività economica. Ma l’aspetto interessante della situazione attuale è che le società (e di conseguenza i consumatori) nutrono una certa ritrosia davanti alla prospettiva di assumersi altro debito. Preferiscono concentrarsi su flussi di cassa e rendimenti, perché il futuro appare incerto. Un’altra novità è la tendenza delle aziende a investire maggiormente in ricerca e sviluppo e nell’innovazione dei prodotti piuttosto che nell’espansione delle capacità produttive.

Come viene percepita la guerra commerciale in Cina?

Convivono due punti di vista diversi. Secondo alcuni, rappresenta una sfida e provocherà un rallentamento economico, rendendo più difficoltosa l’attività imprenditoriale nonché l’import/export di componenti chiave. Secondo altri, invece, costituisce una buona opportunità per riformare il sistema. Ne è un esempio la recente disponibilità della Cina ad aprire il proprio mercato alle società estere. Tesla è in procinto di avviare la costruzione di uno stabilimento a Shanghai di cui possiederà il 100% delle partecipazioni; in precedenza, case automobilistiche come General Motors o Ford erano state costrette a creare joint venture. La mossa di Tesla ha dei precedenti: BMW ha infatti potuto aumentare dal 50% al 75% la partecipazione nella sua joint venture, mentre nel settore dei servizi finanziari UBS ha ottenuto l’approvazione per acquisire una maggioranza del 51% in una joint venture locale che si occupa di intermediazione mobiliare.

Questi dati dimostrano che la Cina sta prendendo sul serio la richiesta di un cambiamento nel mondo societario avanzata dagli Stati Uniti e testimoniano il suo approccio ricettivo ai negoziati sugli scambi commerciali. Inoltre, si percepisce una maggiore attenzione verso la tutela della proprietà intellettuale: anche in questo caso, la Cina è disposta ad ascoltare gli Stati Uniti sulla questione. Al contempo, è anche il momento giusto per le società cinesi coinvolte in misura crescente nello sviluppo di prodotti più innovativi, interessate quindi a una maggiore protezione della proprietà intellettuale nel mercato interno.

In breve, è trascorso meno di un anno da quando è iniziata la guerra commerciale, ma la Cina sta già compiendo progressi.

Le accuse di furto di proprietà intellettuale mosse a Huawei compromettono il percorso della Cina verso una responsabilizzazione maggiore o dimostrano la necessità di proseguire su questo percorso?

La seconda risposta ci sembra più appropriata. Le società tecnologiche cinesi sono sempre più attente a fattori quali la proprietà intellettuale, la conformità interna e le regole di mercato. Entrando a far parte in misura crescente delle catene di fornitura globali, imparano le regole del gioco e migliorano i propri sistemi di gestione. È importante riconoscere che queste società non stanno chiudendo la porta a nessuno, anzi, prestano ascolto e vogliono migliorare.

La nuova politica cinese cambierà il modo in cui le aziende affrontano il rallentamento?

Sì, e le cose sono già cambiate. Dopo la crisi finanziaria globale, il piano era soltanto uno: attuare un grande programma di incentivazione. Questa volta le politiche di sostegno hanno un’impronta più graduale; a ispirarle è una mentalità che fa affidamento sui dati e non su un massiccio intervento di stimolo che finisce per provocare capacità inutilizzata. Probabilmente la ripresa non avrà un andamento a “V” come l’ultima volta, quando tutti i comparti dell’economia hanno registrato un forte rimbalzo, ma sarà più sostenibile, anche perché la nuova politica di supporto è orientata verso la qualità.

Questo scenario influisce sui portafogli e sul posizionamento dei responsabili dell’asset allocation in Cina?

Dopo alcuni deflussi nella seconda metà dello scorso anno, di recente la situazione si è stabilizzata. Perché? Innanzitutto, il rallentamento degli utili ha già fatto il suo corso negli ultimi due trimestri ed è ormai assodato che la guerra commerciale e i relativi negoziati sono destinati a proseguire. Inoltre, sul fronte delle valutazioni, la Cina scambia a un P/E prospettico di circa 10 volte, quando nell’ultimo decennio la forbice del P/E si è attestata intorno a 9,5-14,54: il mercato cinese è dunque interessante da questo punto di vista. Terzo, il ciclo del dollaro si avvicina al picco, e questo è un bene per i mercati emergenti.

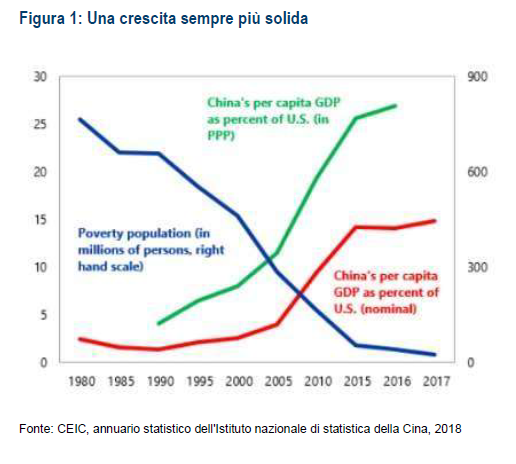

Malgrado l’incertezza, la Cina può contare su un’opportunità fondamentale di crescita strutturale: i consumi interni. Secondo l’FMI, il PIL pro capite in Cina nel 2017 era pari a circa USD 9.000. Nel Regno Unito ammontava a circa USD 40.000 e negli Stati Uniti a circa USD 60.000. Nel corso del prossimo decennio, l’incidenza dei consumi interni in Cina dovrebbe continuare a crescere stabilmente; non sembra probabile che possa regredire. Di fatto, il PIL cinese a parità di potere d’acquisto nel 2017 ammontava a USD 16.696 e, secondo le stime, dovrebbe salire a USD 26.178 nel 2023. Questa progressione rappresenta per noi un’opportunità.

Nel contempo, la Cina è già diventata il singolo mercato dei consumi più grande al mondo. Le vendite annuali di auto nuove nel suo territorio raggiungono i 28 milioni di unità, mentre negli Stati Uniti si fermano a 17 milioni. I consumatori cinesi acquistano più iPhone di quelli statunitensi. Molte aziende cinesi stanno sviluppando prodotti di migliore qualità e modelli di business innovativi per sfruttare la crescita.

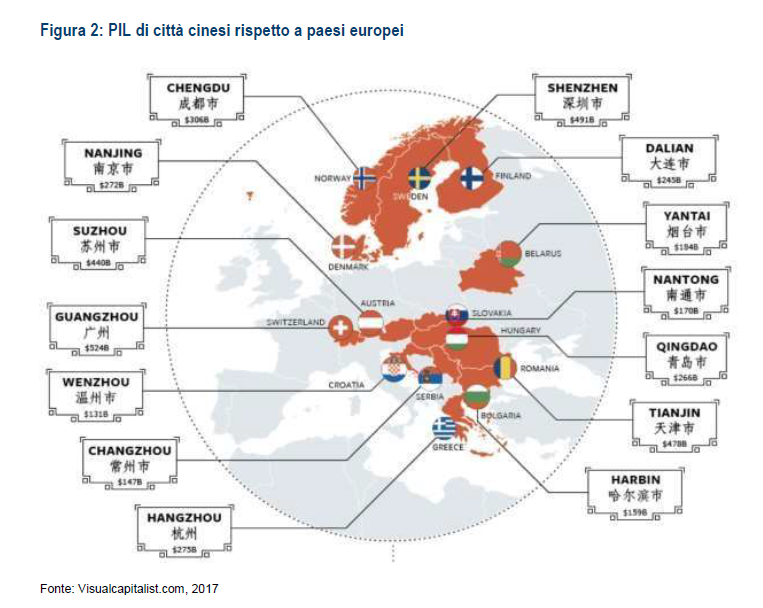

Tutto questo traccia il quadro di un’economia dotata di una forza tale che singole città registrano PIL comparabili a intere nazioni (Figura 2).

Nei nostri portafogli asiatici e cinesi siamo riusciti ad incorporare questi temi, dalla tecnologia alle assicurazioni fino ai settori dei consumi. Che si tratti di ascesa dell’e-commerce, di aumento della domanda di polizze assicurative nel ramo vita man mano che la popolazione cresce in ricchezza o di richiesta di beni di lusso di alta fascia, nella nostra veste di gestori attivi con una profonda conoscenza della realtà locale, siamo consapevoli che questo trend strutturale continuerà a creare interessanti opportunità d’investimento per i nostri clienti.

A cura di Jin Xu, Gestore di portafoglio, Azionario asiatico di Columbia Threadneedle Investments