Stabilizzazione e deglobalizzazione caraterizzeranno il 2020. L’outlook rimane positivo ma prudenza e agilità sono richiesti per cavalcare i mercati.

Si è svolta oggi a Milano, la conferenza stampa per la presentazione dell’outlook 2020 di Amundi.

A presentare i risultati della ricerca sui trend del 2020 Monica Defend, Global Head of Research Amundi, e Matteo Germano, Head of Multi-Asset, CIO Italy Amundi.

Il contesto attuale è contraddistinto da molteplici fattori di rischio che potranno influenzare l’outlook sui mercati per l’anno 2020. Domanda di tutti gli investitori è sempre di più se l’economia globale procederà verso una recessione causata dalla guerra commerciale, ponendo così fine al più lungo mercato rialzista di sempre, oppure se la crescita si stabilizzerà ad un livello più basso facendo così estendere ulteriormente il ciclo.

Una domanda la cui risposta è davvero complessa e incerta.

Secondo Amundi, il rallentamento del commercio globale rappresenta un profondo cambiamento nella struttura della crescita, ma ciò non si traduce in una recessione generalizzata dell’economia mondiale, soprattutto in un momento in cui si stanno affermando politiche accomodanti ed è in vista un accordo parziale tra Stati Uniti e Cina sui dazi.

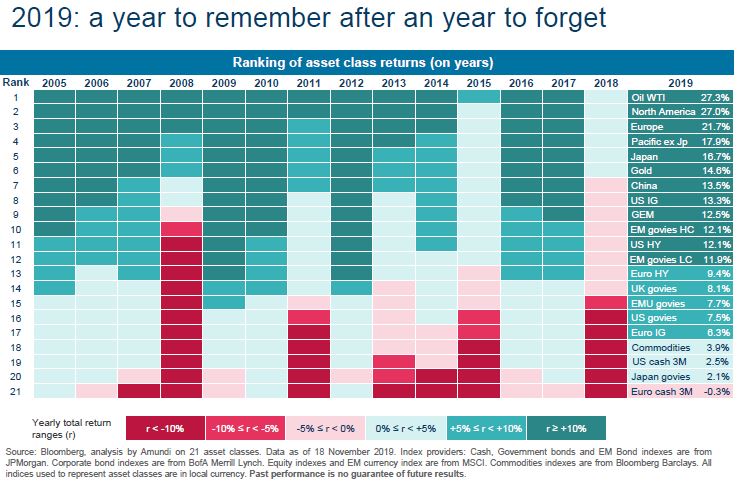

Dopo un 2018 da dimenticare, Il 2019, a meno di cambiamenti repentini, si chiuderà con un bilancio positivo.

Per il prossimo anno ci si aspetta un miglioramento della aspettative e un ritorno della volatilità, con una estensione del ciclo di crescita sebbene ci siano alcuni elementi di fragilità.

Nel 2020, il percorso per gli investitori potrebbe essere non lineare. Nel breve periodo, le aspettative del mercato per le azioni di politica monetaria appaiono troppo elevate e dovranno essere aggiustate. Tale processo di adeguamento porterà volatilità nel mercato obbligazionario, con una risalita dei rendimenti governativi core dai livelli minimi che è già “La combinazione di politiche monetarie e fiscali accomodanti permetterà di estendere ulteriormente il ciclo economico”.

Tuttavia, secondo gli esperti di Amundi è più probabile che un modesto deprezzamento del dollaro sia lo scenario più probabile , soprattutto se le tensioni commerciali si attenuassero. Ciò sarebbe sufficiente per ripristinare in parte la fiducia in alcune valute emergenti, sulle quali al momento vi è un pessimismo esagerato.

Secondo l’outlook della società, il 2020 sarà un anno che si caraterizzerà per due differenti velocità.

A incidere saranno ancora una volta le tensioni geopolitiche e il pericolo di conflitti in alcune zone calde del mondo, l’eterna storia della Brexit, anche se per il momento sembra scampato il pericolo di una uscita “conflittuale”, e naturalmente la guerra commerciale. Proprio su quest’ultimo punto sembrerebbe solida la teoria secondo cui non si dovrebbe estendere all’Europa, ma anzi i proclami e le mosse di Donald Trump potrebbero essere in realtà uno spauracchio per cercare nuovi alleati contro il “nemico comune” di nome Cina.

Altro elemento che Amundi tiene monitorato è il rapporto tra debito e utili delle aziende. Negli ultimi mesi infatti l’utile societario si è assottigliato, in linea con i problemi dati dalla guerra commerciale, ma non è ancora un fattore preoccupante.

Ruolo fondamentale ancora una volta verrà giocato dalle banche centrali e in particolare da BCE e Fed, ma con una differenza sostanziale rispetto al passato. Non solo politiche monetarie, ma soprattutto politiche fiscali come testimonia anche il discorso fatto dal nuovo presidente Christine Lagarde nel corso del meeting BCE delle ultime settimane.

La combinazione di politiche monetarie e fiscali accomodanti, un tema che diventerà cruciale a partire dal prossimo anno, potrebbe estendere ulteriormente l’attuale ciclo economico e rafforzare la già resistente domanda interna.

Oltre il breve periodo, la tendenza è verso una combinazione più aggressiva di politiche fiscali e monetarie che potrebbe teoricamente arrivare ad includere misure non ortodosse quando il rischio di recessione sarà maggiore. Politiche più accomodanti potranno portare ad un’estensione del ciclo del credito che potrebbe accelerare ulteriormente, fino a portare ad una vera e propria bolla, anche se è improbabile che ciò accada già nel 2020. Ancora una volta, alla luce dei bassi tassi di interesse, gli investitori saranno costretti a convergere, nella ricerca di rendimento, su segmenti di mercato illiquidi dove il rischio è mascherato da una politica monetaria molto accomodante.

Per salvaguardare gli interessi degli investitori in un mondo con elevati livelli di debito, la sostenibilità (di bilanci societari o della politica fiscale nei mercati emergenti) deve essere il motore principale per la selezione ORA, dal momento che i fondamentali hanno già iniziato a peggiorare.

Per quanto riguarda la strategia di investimento per il 2020, invece di temere una recessione globale gli investitori dovrebbero aggiustare l’esposizione di portafoglio al trend di de-globalizzazione in atto. Dovrebbero inoltre prepararsi per un ciclo di credito maturo e prolungato, con maggiori rischi di liquidità a causa di una regolamentazione più severa dopo la crisi finanziaria globale del 2008.

Passando ai temi per gli investitori, secondo l’outlook di Amundi sono 3 i principali aspetti da tenere in considerazione.

- Per l’investimento azionario, attenzione ai dividendi ed opportunità da una rotazione verso le aree più trascurate diventeranno il tema principale del 2020.

- Il secondo tema riguarderà l’ottimizzazione della ricerca di rendimento nei mercati obbligazionari, con attenzione sempre maggiore sulla selezione e l’adozione di strategie flessibili.

- Il terzo tema riguarda le nuove opportunità che si affermeranno nei mercati emergenti a causa di un mondo più frammentato e del rallentamento nel commercio globale.

Secondo l’oulook proprio il processo di de-globalizzazione rende particolarmente interessanti le opportunità di alcuni Paesi emergenti che potranno godere di questa situazione complessa. Per lo stesso motivo i trend dei singoli settori rimarranno tiepidi. Amundi indica nei settori ciclici, automotive e legati ai consumi una possibile area di crescita, mentre soffriranno di più i settori legati all’energia e al IT. Questo proprio come effetto di un contesto in cui vedranno le economie dei vari Paesi a chiudersi in parte e aumentando quindi i consumi interni.

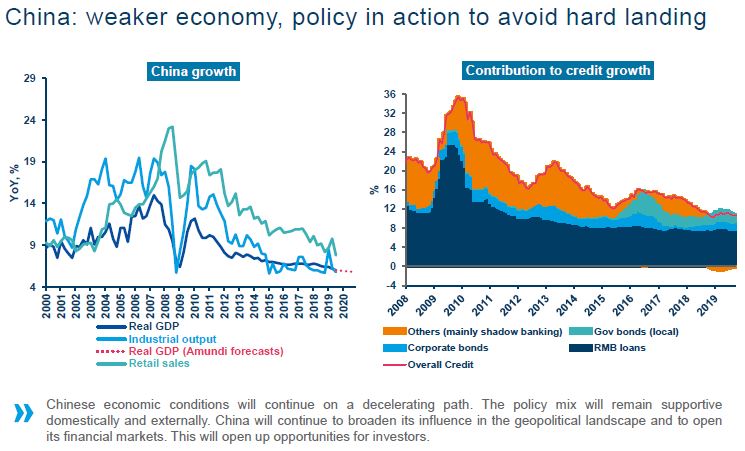

Su quest’ultimo punto infatti si agganciano le considerazioni sulla Cina, che molti vedono sull’orlo di una prossima recessione. In realtà secondo l’outlook di Amundi non sarà così. Il governo cinese ha a disposizione molte frecce al suo arco e sta utilizzando tutte le leve per alimentare il consumo interno anche grazie a investimenti strutturali importanti.

In conclusione, nel 2020 gli investitori dovranno iniziare a costruire portafogli a prova di volatilità. Finora la volatilità è stata limitata dalla diffusione di alcune strategie di investimento (es, vendere volatilità per ottenere un premio). Tuttavia, con l’aggiustamento delle aspettative di mercato ai possibili scenari che si delineeranno in corso d’anno, vi potrebbero essere dei picchi di volatilità.

Siamo ora in una fase in cui non conta il livello medio di volatilità, ma il fatto che i mercati passeranno da fasi tranquille a periodi di elevata volatilità. Per limitare la volatilità dei portafogli, gli investitori dovrebbero considerare anche investimenti alternativi, che offrono una bassa correlazione rispetto alle tradizionali asset class e costituiscono una valida fonte di diversificazione.