T. Rowe Price: Sembra che i mercati emergenti saranno in grado di tenere il passo con gli Stati Uniti nel rimbalzo della crescita economica quest’anno, a dispetto degli enormi stimoli fiscali di Biden.

Con un’inflazione core che dovrebbe rimanere contenuta e deficit che dovrebbero stabilizzarsi nei prossimi anni, le prospettive sembrano positive e i rendimenti dei bond emergenti, pur essendo relativamente bassi rispetto ai livelli storici, rimangono attraenti. Ecco cinque lenti attraverso cui analizzare un’asset class che può rivelarsi interessante per la prossima fase. 1) Crescita: atteso un rimbalzo al pari di quello USA Vi sono differenze significative tra i vari Paesi emergenti per quanto riguarda il progresso nella ripresa e nel percorso verso il consolidamento fiscale, cosa che inevitabilmente influenzerà la rapidità del recupero complessivo di queste economie.

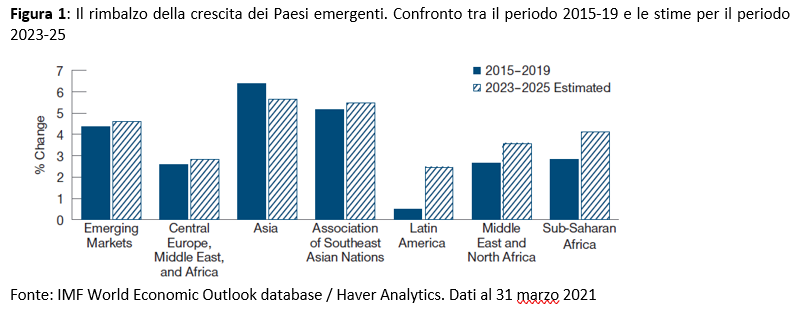

Nonostante gli immensi stimoli fiscali statunitensi, ci si aspetta che gli emergenti restino al passo con gli USA in termini di rimbalzo della crescita. Il FMI prevede un’espansione economica emergente del 6,3% nel 2021 e del 5% nel 2022, e stima che la crescita nel periodo 2023-25 sarà superiore a quella del periodo 2015-19. Il recupero potrebbe essere ancora più marcato se l’impatto indiretto degli stimoli USA sui mercati emergenti fosse particolarmente forte o se i risparmi accumulati durante la crisi venissero spesi più rapidamente del previsto. I rischi al ribasso invece comprendono possibili ritardi nei programmi vaccinali o una crescita limitata in Cina, così come un inasprimento anticipato delle politiche USA e un aumento dei timori sull’inflazione.

2) Inflazione e politiche monetarie: rialzi dei tassi significativi solo nel 2022 L’inflazione core nei mercati emergenti ha registrato un calo strutturale già dal 2015, per via di una domanda più debole rispetto al quinquennio precedente. L’indice complessivo – che solitamente segue l’andamento del petrolio – potrebbe recuperare rapidamente, ma quello core aumenterà solo lentamente, dato che ci vorrà tempo perché si chiudano gli output gap e si normalizzi l’attività. Nel complesso, il rimbalzo dell’inflazione negli emergenti sarà probabilmente contenuto. Le banche centrali hanno gestito le condizioni monetarie in modo abbastanza prudente durante la pandemia. La maggior parte degli istituti dovrebbe mantenere la rotta quest’anno, anche se alcuni (come Messico e Indonesia) hanno abbassato i tassi, altri (come Brasile e Russia) li hanno alzati e altri ancora (come Cile e Repubblica Ceca) dovrebbero alzarli nei prossimi mesi. Rialzi più significativi sono attesi nel 2022.

La Fed dovrebbe mantenere i tassi bassi più a lungo, perciò le banche centrali emergenti potrebbero trovarsi ad alzarli in anticipo sugli USA. 3) Politiche fiscali: consolidamento anticipato rispetto ai Paesi sviluppati I deficit fiscali registrati nei mercati emergenti lo scorso anno sono dovuti più al calo delle entrate, che all’aumento delle spese. A nostro avviso, il consolidamento fiscale si baserà sia su tagli alla spesa che sul rimbalzo delle entrate e avverrà con ritmi diversi nelle varie aree – ad esempio, l’Asia probabilmente resterà accomodante più a lungo. Nel complesso, comunque, i Paesi emergenti sembrano avviarsi verso un consolidamento anticipato rispetto alle economie sviluppate. Gli emergenti con rating più elevato dovrebbero continuare a usare i bilanci per supportare le proprie economie, mentre quelli con rating bassi inizieranno a consolidare prima. Brasile e Sudafrica rimangono al centro delle preoccupazioni sulla sostenibilità del debito emergente. In Brasile, gli sforzi per tenere i tassi bassi sono stati messi in crisi dall’inflazione, mentre la scelta sudafricana di mantenere tassi reali elevati per supportare gli asset e la fiducia nel rand ha fatto sì che il tasso di interesse medio sul debito del Paese sia più elevato del tasso di crescita, cannibalizzando gli investimenti privati.

Entrambi i Paesi devono dimostrare di avere la capacità politica di portare avanti il consolidamento nei prossimi due anni. 4) Tassi e valute: curve dei rendimenti più ripide con la ripresa Sebbene i rendimenti emergenti siano bassi rispetto ai livelli storici in termini assoluti e reali, rimangono attraenti rispetto a quelli statunitensi. Solo una manciata di Paesi ha rendimenti reali superiori alla media storica, tra cui Cina, Tailandia e Colombia. Una ripresa graduale dei mercati emergenti dovrebbe rendere più ripida la curva dei rendimenti, uno sviluppo che il mercato sta già parzialmente prezzando. Le valute emergenti hanno avuto performance contrastanti dopo il rally di novembre-dicembre 2020 perché, a nostro avviso, la ripresa degli USA ha temporaneamente sorpassato quella del resto del mondo grazie al progresso sui vaccini e agli stimoli fiscali. Tuttavia, i mercati emergenti dovrebbero recuperare parte di questo divario nel corso dell’anno.

In generale, in base ai tassi di cambio reali aggiustati, le divise emergenti appaiono prezzate correttamente (nel caso dei Paesi esportatori di manifattura) o sono a buon mercato (per gli esportatori di commodity). 5) Rating: diminuiti, ma meno del previsto I rating sul credito emergente, come prevedibile, sono calati rispetto ai livelli pre-pandemia, anche se forse non tanto quanto ci si sarebbe potuto aspettare data l’entità dello shock. Il deterioramento pur significativo nelle metriche fiscali e nel debito esterno è stato controbilanciato da un miglioramento delle riserve valutarie. Tra i principali Paesi emergenti, Sudafrica e Messico hanno subito downgrade unanimi, mentre altri mercati sono stati declassati solo da un’agenzia. Colombia, India e Romania rischiano di perdere il rating investment grade e anche la Turchia è vulnerabile. Le emissioni hanno avuto una partenza solida quest’anno e i mercati sembrano disponibili a finanziare la maggior parte dei Paesi emergenti, anche quelli con i rating più bassi. Il mercato è dominato da debito a breve scadenza che dovrebbe essere facile da rifinanziare nel contesto attuale. Nonostante tutte le preoccupazioni e avversità, nessuno dei principali Paesi emergenti si trova davvero in condizioni di stress al momento, a nostro avviso.

A cura di Chris Kushlis, Sovereign Analyst, T. Rowe Price