In Europa si stanno avvicinando a 900 miliardi di dollari di masse in gestione. Nel mondo hanno superato i 5.500. I fondi comuni, invece, hanno registrato un deflusso di attività consistente e regolare negli ultimi anni. Insomma, tutti vogliono gli etf. La loro qualità più allettante è il prezzo, ma c’è spazio per nuovi prodotti a valore aggiunto

Articolo tratto dal numero di settembre/ottobre 2019 di Asset Management.

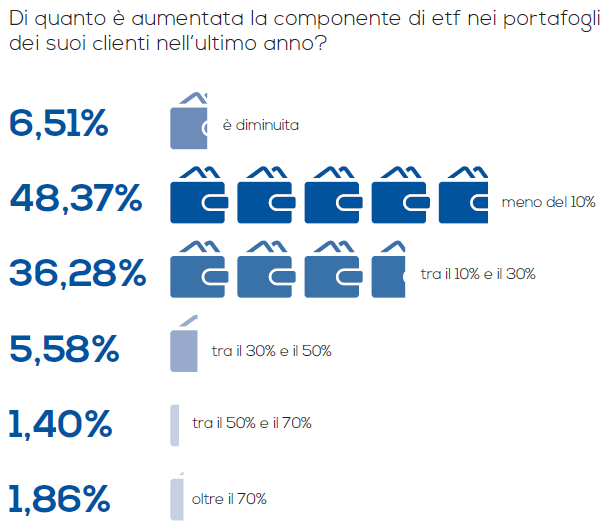

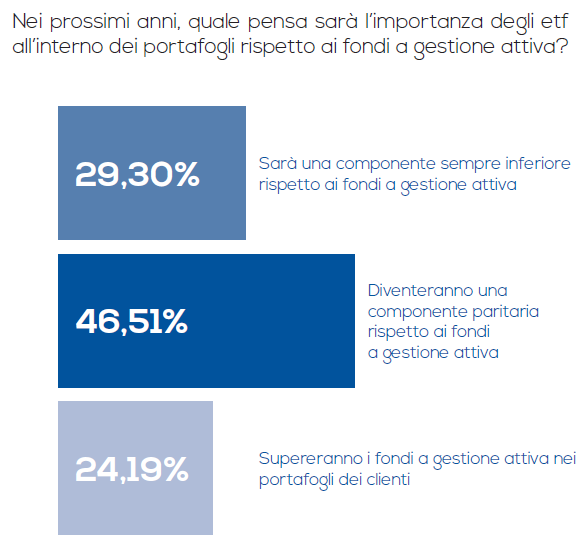

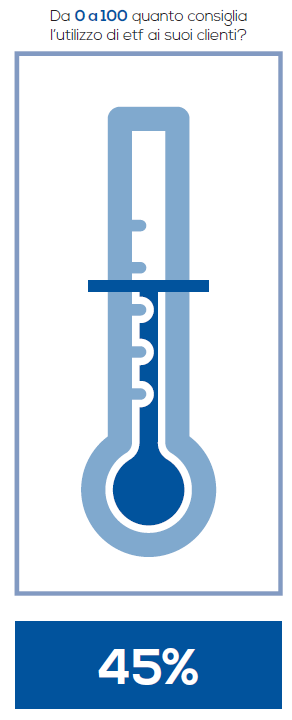

Massima agilità e bassi costi. È grazie a questo mix che gli etf sono diventati lo strumento finanziario di maggior successo degli ultimi anni. Tanto che ormai gli asset in etf hanno raggiunto la ragguardevole cifra di 5.584 miliardi di dollari (al 31 luglio, secondo i dati del Global Etf cash-flow report di Vanguard), con un incremento di ben il 19,2% dall’inizio dell’anno. Non solo. Ad agosto negli Usa si è registrato un sorpasso epocale: la gestione passiva ha superato quella attiva. E, si sa, quel che accade oltreoceano, prima o poi, succede anche in Europa. Intanto anche in Italia – è quanto emerge dal sondaggio effettuato dal Centro Studi di Le Fonti tra circa 1.300 private banker e consulenti finanziari – aumenta la componente di etf nei portafogli degli investitori retail (con quote differenti per oltre il 93%). E nei prossimi anni, secondo più del 70% degli intervistati, l’importanza degli etf a rispetto ai fondi a gestione attiva continuerà inesorabilmente a crescere.

MA QUALI SONO I REALI MOTIVI DI QUESTO SUCCESSO GLOBALE?

Più d’uno, dicono gli asset manager. Secondo Giuliano D’Acunti, responsabile commerciale di Invesco Italia, «la ragione principale è che un etf riassume in sé le caratteristiche proprie di un fondo e di un’azione, consentendo agli investitori di sfruttare i punti di forza di entrambi gli strumenti, come la diversificazione e riduzione del rischio, propri dei fondi, e la flessibilità, trasparenza informativa della negoziazione in tempo reale delle azioni. Lo strumento consente di prendere posizione in tempo reale sul mercato sottostante con una sola operazione di acquisto: con un etf è possibile investire su di un intero indice di mercato a un prezzo che riflette perfettamente il valore del fondo in quel preciso momento regolando il tutto a valuta t+2 come un’azione. Un’altra ragione del successo è la possibilità di realizzare l’identica performance dell’indice benchmark sottostante grazie a una gestione totalmente passiva. La gestione passiva consente in maniera significativa la riduzione dei costi ed è proprio tale caratteristica ad aumentare il successo. Ridurre il costo del proprio portafoglio è fondamentale per i gestori in questo contesto di mercato, gli etf presentano una commissione totale annua (Ter) ridotta e applicata automaticamente in proporzione al periodo di detenzione, mentre nessuna commissione di entrata, di uscita e di performance è a carico dell’investitore.

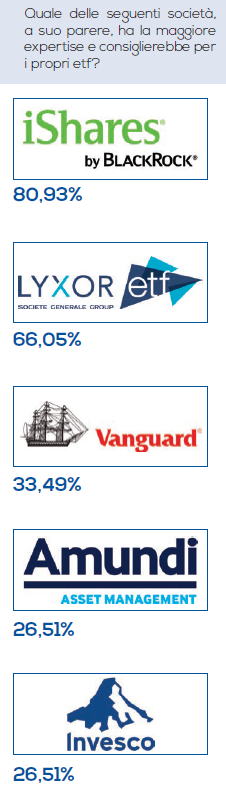

Per Enrico Camerini, head of institutional clients Italy di iShares, «il successo degli etf deriva dal loro potenziale di innovazione, dall’efficienza e versatilità che hanno rivoluzionato l’industria degli investimenti negli ultimi 15 anni. Tra i benefici offerti dagli etf si annoverano l’elevato grado di trasparenza, sia in termini di formazione del prezzo, sia in termini di composizione di portafoglio, la chiarezza in merito all’obiettivo d’investimento e il costo, in media inferiore rispetto ad altri strumenti. Inoltre, in contesti volatili, la facilità di negoziazione di questi strumenti consente di modificare rapidamente l’allocazione e di investire tatticamente in opportunità di breve termine». «Costi più bassi», sottolinea Simone Rosti, responsabile per l’Italia di Vanguard, «significano una minor erosione dei rendimenti, specie nel lungo periodo. Attraverso un’ampia diversificazione, inoltre, gli etf possono compensare i rischi associati all’investimento in singoli titoli o segmenti di mercato. E poiché sono negoziati in borsa, sono anche caratterizzati dalla liquidità. Per tutte queste ragioni gli etf sono strumenti adatti per il raggiungimento degli obiettivi finanziari di lungo termine e per quelli di tipo previdenziale». John Bogle, il fondatore di Vanguard, ricorda Rosti, «solitamente diceva che andare alla ricerca delle migliori opportunità di investimento sul mercato dei capitali è come andare alla ricerca di un ago in un pagliaio. Piuttosto, gli investitori dovrebbero essere in grado di acquistare l’intero pagliaio. È p roprio questo il vantaggio degli etf. Gli investitori sono sempre più consapevoli che il portafoglio debba essere costruito facendo ricorso a strumenti che siano in grado di generare alpha e con un alto potenziale di diversificazione. È per questo motivo che oggi utilizzano gli etf per avere esposizione sui mercati a livello globale».

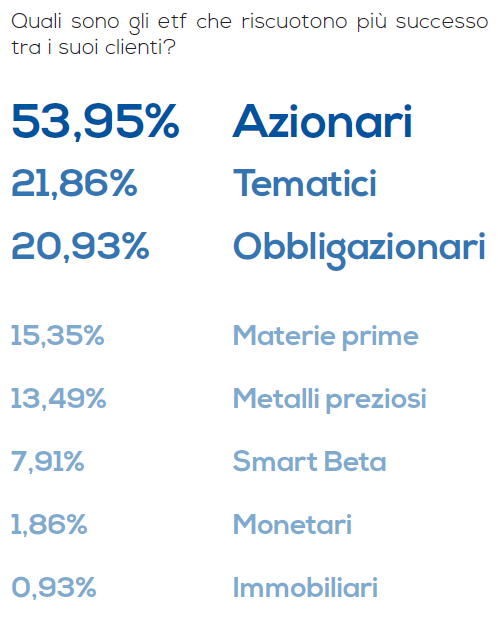

Vincenzo Sagone, head of etf, index and smart beta business unit di Amundi, pone l’accen- to sulla grande varietà di etf a disposizione degli investitori: «Sono oltre 1.700 gli etf quotati sui mercati europei. Questi includono etf su indici ampi azionari e obbligazio- nari, ma anche indici più specifici, quali quelli settoriali, tematici, fattoriali. Gli etf consentono anche di investire responsabilmente, grazie a una varietà ormai crescente di esposizioni a indici che includono filtri Esg. Insomma esiste un etf per ogni esigenza».

IL VANTAGGIO DI INVESTIRE IN ETF…

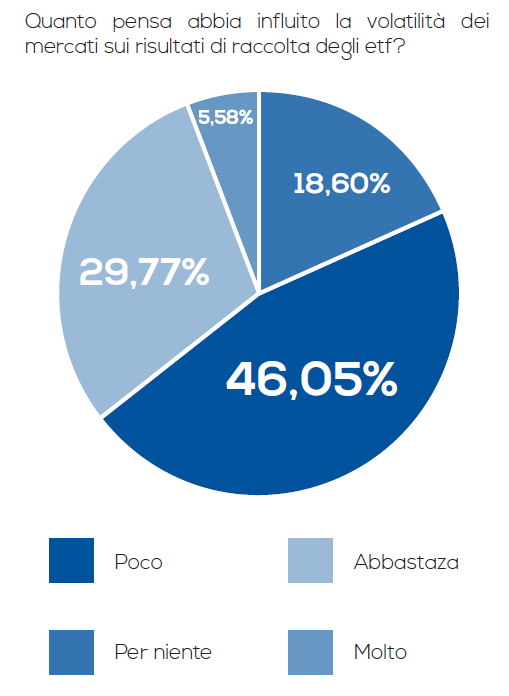

Come ricorda Edoardo Passaretti, director italian office di HANetf, «a differenza dell’acquisto di una singola azione, gli etf offrono esposizione a una gamma di titoli con una sola operazione, rendendo più facile per un investitore costruire e monitorare un portafoglio diversificato. Ciò è particolarmente vero nel reddito fisso dove è estremamente difficile per l’investitore medio acquistare una singola obbligazione. La crescita di questo segmento del mercato etf ha permesso all’investitore di accedere a parti dei mercati obbligazionari prima quasi del tutto preclusi. Gli etf», continua Passaretti, «sono un mezzo eccellente per ottenere esposizione in vari contesti di mercato e, grazie alla loro facilità di scambio, sono strumenti particolarmente utili in caso di mercati volatili. In una situazione di rapida discesa dei mercati azionari, se si detengono posizioni in fondi comuni si ha solo la possibilità di negoziare a fine giornata e senza conoscerne il prezzo, con il rischio di incamerare significative perdite nell’incapacità di vendere tempestivamente. Visto che gli scambi su un etf possono essere eseguiti subito, si può uscirne conoscendone chiaramente il prezzo nel momento esatto della scelta».

«L’etf», rimarca Demis Todeschini, etf sales specialist – Italy di Franklin Templeton, naturalmente «è un contenitore e non una classe d’investimento a se stante. Quello a cui sono esposti gli investitori è il contenuto che può essere un indice azionario o obbligazionario tradizionale e quindi a capitalizzazione di mercato (etf passivi) oppure un indice costruito con metodologie diverse dalla dimensione dei titoli come ad esempio quella multifattoriale (etf smart beta) o ancora non un indice ma una gestione discrezionale per batterlo (etf attivi). La valutazione in merito alle condizioni di mercato vanno fatte rispetto al contenuto ed è per questo che gli investitori devo prestare particolarmente attenzione alla metodologia dell’indice replicato (etf passivi o smart beta) o alla strategia attiva impiegata dal gestore (etf attivi)».

A parere di Peter Finn, co-head of etf portfolio management & operations di Legal & General Investment Management (Lgim) «la possibilità di negoziare intraday un etf è il vantaggio principale, perché così non vi sono ritardi nel prendere o rimuovere l’esposizione. Se un investitore detiene etf sul lungo termine, le considerazioni sul coefficiente di spesa totale e il flusso bidirezionale nello strumento possono comportare costi inferiori per l’attivazione e la disattivazione dell’esposizione poiché i market maker dell’etf possono offrire spread ridotti, senza la necessità di sostenere costi per negoziare i titoli sottostanti.

…E I RISCHI DA CONSIDERARE

Per migliorare la replica dei vari asset, molti etf utilizzano strumenti derivati. Con quali rischi? Secondo il responsabile commerciale di Invesco Italia, «rispetto agli anni passati dove esistevano situazioni particolari che accentravano in un unico soggetto le funzioni di emittente, swap provider, banca depositaria e market maker, aumentando così i rischi per l’investitore, siamo passati a un sistema aperto dove vengono coinvolti più soggetti rendendo praticamente nullo il rischio d’insolvenza. Un esempio è la piattaforma multi swap provider: per gli etf a replica sintetica lo swap viene assegnato a più player dopo un’attenta due diligence in fase di selezione».

«A seconda della classe di attivi in cui investono», sottolinea Passaretti di HANetf, «alcuni etf devono necessariamente ricorrere ad una replica “sintetica” utilizzando swap o future. In particolare sui mercati delle materie prime deperibili, impossibili da immagazzinare e replicare dunque in modo fisico. Ritengo che i rischi non risiedano in questo meccanismo di replica in sé ma nel collaterale che si pone a tutela dell’investitore finale contro il rischio controparte, cioè quel paniere di titoli che si deposita presso un’entità terza che deve avere un equivalente valore e fattore di rischio in caso la controparte non possa adempiere alle sue obbligazioni verso l’investitore.

Dunque è sempre necessario verificare che la banca depositaria del collaterale sia effettivamente un’entità separata e che il contenuto del paniere sia adeguato rispetto all’investimento principale. Mi è capitato di vedere etf sul Libor, dunque tra i più “sicuri” possibili, con collaterale presso una banca partecipata dall’emittente contenente obbligazioni rischiose e con rendimenti ben diversi da quello dell’investimento principale, il cui differenziale non finiva certo all’investitore finale». Lo stesso discorso, prosegue Passaretti,«vale per gli etp a leva. Sono strumenti che fungono a uno scopo ben preciso, ad esempio possono essere molto utili per implementare una copertura valutaria efficace su portafogli in divisa estera, ma vanno compresi bene in tutti i loro effetti. Quello più evidente, che può sembrare distorsivo, è noto come “compounding”: ogni giorno il prodotto chiude in guadagno o in perdita e il giorno dopo la sua performance sarà calcolata sulla base della posizione del giorno prece- dente. Ad esempio, se il primo giorno investo 100 euro su un prodotto a leva 3 che registra una perdita del 10% (quindi -30%) e il giorno dopo guadagna altrettanto (+30%), l’investitore si ritroverà a chiusura del secondo giorno non in pari ma con una perdita di circa il 9%. Questo perché il rialzo del secondo giorno si calcola sul capitale a chiusura del primo e dunque si guadagna il 30% ma di 70 e non più di 100».

In generale, ricorda il responsabile per l’Italia di Vanguard «gli etf sono prodotti liquidi e trasparenti. Bisogna però fare una precisazione su quelli che investono in nicchie di mercato che possono avere strutture complesse e potenzialmente rischiose. La liquidità di questi prodotti può essere infatti limitata, soprattutto in periodi di volatilità, a causa delle dimensioni ridotte del mercato sottostante. Inoltre, occorre anche considerare coloro che acquistano e vendono etf in continuazione per fare una sorta di market timing. Si tratta di una speculazione non attribuibile alla natura degli etf, quanto piuttosto al modo in cui sono utilizzati, come per qualsiasi altro prodotto finanziario. Tuttavia, la maggior parte degli investitori utilizza gli etf in un’ottica buy and hold, quindi con un approccio corretto agli investimenti.

ATTIVI VS PASSIVI

In molti sostengono che gli etf siano strumenti complementari ai fondi a gestione attiva, eppure i dati evidenziano un effetto sostituzione. Solo un caso o stiamo assistendo alla fine della gestione attiva? «No», taglia corto Peter Finn. «Si potrebbe però sostenere che è necessario che i gestori attivi mantengano i valori dei titoli in linea con i loro fondamentali. Il paradosso Grossman-Stiglix afferma che se i mercati sono perfettamente efficienti, allora non c’è motivo di svolgere attività di ricerca (utilizzando tempo e denaro per ottenere le informazioni e interpretarle), ma come possono i mercati essere efficienti senza questo continuo lavoro che fa sì che tutte le informazioni vengano rispecchiate nel prezzo? Potremmo assistere alla fine del “closet indexing” che ha storicamente addebitato “prezzi attivi” e fornito rendimenti simili a indici, al netto delle commissioni».

Per Rosti «si tratta di un dibattito che è già esistenziale, ma che è difficile da inquadrare. Al momento, a livello globale, le masse gestite dai fondi passivi si aggirano attorno al 15% di quelle globali. Ovunque si trovi il punto di equilibrio, siamo ancora lontani. Tuttavia, la questione non è tanto tra gestione attiva contro gestione passiva, quanto una questione di costi. Ad esempio, Vanguard è anche un gestore attivo con masse significative. Se i gestori attivi riducessero significativamente le loro commissioni, otterrebbero risultati migliori. Minori costi generano maggiori rendimenti. Anche perché oggi è difficile applicare le stesse commissioni di gestione di venti anni fa, quando il potenziale di extra rendimento oscillava tra i 300 e i 400 punti base, considerando il periodo di bassi rendimenti che stiamo attraversando».

Secondo Camerini, «la presunta dicotomia tra gestione attiva e passiva in realtà non esiste ed è ormai un tema del passato. Qualunque decisione di investimento è una decisione attiva, a prescindere dalla tipologia di strategie di portafoglio adottate in fase di implementazione. Il mondo degli investimenti si è fortemente evoluto e i moderni gestori patrimoniali si stanno spostando da una gestione separata dei processi di asset allocation, di selezione dei prodotti e del monitoraggio, a un modello integrato che li comprende tutti. Da ciò deriva un maggiore interesse a utilizzare le diverse soluzioni di investimento disponibili, con un’attenzione all’efficienza in termini di costi e di tempi: il futuro è fatto di una combinazione di etf, che avranno uno spazio sempre maggiore nei portafogli degli investitori, di fondi che mirano alla ricerca dell’alpha e di investimenti alternativi, anche illiquidi, e stiamo osservando da parte degli investitori un crescente uso combinato di etf e fondi alpha seeking in linea con gli obiettivi di rischio-rendimento del portafoglio».

Anche secondo Todeschini di «gli etf così come i fondi tradizionali a gestione attiva sono veicoli con caratteristiche diverse e rispondenti a diverse esigenze all’interno di un portafoglio, parlerei quindi di complementarietà piuttosto che di effetto sostituzione. La crescita di interesse e i flussi in aumento sugli etf dimostrano quindi come gli investitori, sia istituzionali sia retail, siano sempre più alla ricerca di “soluzioni d’investimento” piuttosto che prodotti. Soluzioni nelle quali in ottica di ottimizzazione del profilo di rischio/rendimento del portafoglio possono trovare spazio sia etf che fondi comuni tradizionali funzionali al raggiungimento degli obiettivi della gestione».

LA BATTAGLIA DEI PREZZI

Con un mercato degli etf che anche in Europa diventa sempre più grande e importante, la concorrenza tra emittenti diventa sempre più serrata. E, come dice Sagone, «si gioca su diversi livelli. I costi sono sicuramente importanti, come dimostra il nostro posizionamento storico di emittente a basso costo e il fatto che abbiamo lanciato quest’anno la gamma Amundi Prime, la meno cara in Europa. Non crediamo però che la qualità di un emittente si esaurisca nella dimensione costo. Sicuramente bisogna considerare anche la capacità di fornire prodotti in linea con le esigenze degli investitori: l’innovazione di prodotto è importante per consentire all’investitore finale di attingere a una “cassetta degli attrezzi” ben fornita e adatta alla situazione di mercato che si deve fronteggiare in quel momento. Un altro elemento fondamentale è l’esperienza dell’emittente e la solidità: abbiamo un’esperienza di oltre trent’anni nella replica di indici e siamo in grado di fornire soluzioni differenti ed anche personalizzate. Il tutto facendo leva sulla solidità ed il potere negoziale del gruppo Amundi, il più grande in Europa».

Anche per iShares, «l’ampiezza e la granularità delle esposizioni offerte, insieme al costo, sono da sempre punti molto importanti nel panorama competitivo che vede contrapporsi i vari emittenti. Tuttavia per poter assecondare le necessità che oggi hanno i grandi investitori che li utilizzano, gli etf per essere di successo devono avere la giusta scala e un’elevata liquidità, essenziale quest’ultima per poter efficacemente trasferire il rischio, soprattutto in periodi di alta volatilità. La capacità che un etf ha di poter essere dato o preso in prestito assume oggi una rilevanza assoluta: prestando l’etf si riesce ad abbassare anche notevolmente il costo di detenzione dello strumento e la possibilità di prendere l’etf in prestito permette di utilizzarlo come strumento di hedging o per aprire posizioni corte».

Vanguard sostiene la politica di costi bassi da oltre 40 anni. «Riteniamo», dice il responsabile per l’Italia, «che l’ulteriore crescita degli etf rappresenti la prossima fase della rivoluzione dell’indicizzazione a livello globale. Ci aspettiamo pertanto che i costi degli etf continuino a scendere, con un impatto positivo sulle performance a lungo termine. Vanguard ha da sempre contribuito alla diminuzione dei costi dell’industria del risparmio gestito. Basti pensare che nel 2012 il costo medio degli etf sull’indice S&P 500 era di 40 punti base. Vanguard lanciò il prodotto su questo indice a 0,07%. Una mossa disruptive, che ha fatto sì che oggi il pricing medio degli etf sull’indice americano viaggi proprio intorno ai 7 punti base. La riduzione dei costi va a beneficio di tutti. I prodotti a costo zero no. Se un prodotto non costa nulla l’investitore deve chiedersi perché».

«Gli etf stanno diventano un po’ come dei supermercati», dice il direttore dell’italian office di HANetf. «Per i prodotti base si punta sul costo: S&P 500, Eurostoxx 50 and Ftse 100 sono la farina, le uova e il sale dell’investimento, non ci sono differenze tra i vari marchi poiché tutti fanno il loro lavoro. In questo caso gli emittenti più grandi hanno un vantaggio perché si possono permettere di competere in un contesto in cui le commissioni si riducono. È improbabile che i nuovi emittenti desiderino o siano in grado di competere esclusivamente sui costi. Per altri prodotti più raffinati e ricercati, come il gelato o le torte, ci si focalizza di più sulla qualità delle materie prime e sugli ingredienti e si deve guardare meno ai costi. In questo contesto, c’è ampio spazio per nuovi emittenti per una competizione che esula dai prezzi e si concentra su prodotti a valore aggiunto come nuove strategie, esposizioni o asset class. L’espansione degli etf nell’ambito tematico è un grande esempio: negli Stati Uniti e in Canada è ora possibile investire in società che commerciano in cannabis attraverso gli etf. Questa potrebbe non essere un’asset class cui un emittente voglia essere associato ma offre un’opportunità unica e suggestiva per quelli che lo desiderano. HANetf, ad esempio, ha una vasta gamma di prodotti tematici che riguardano tendenze tecnologiche emergenti e nuovi mercati emergenti ed è in contatto con oltre 300 manager che stanno considerando il lancio di un etf in Europa. Questo indica che l’imprenditorialità dei manager sta crescendo, che si rendono conto del potere della distribuzione attraverso la veste etf e vogliono proporre qualcosa di fresco, nuovo e peculiare agli investitori».