T. Rowe Price: L’economia cinese è sulla buona strada per una ripresa nel 2021. Ci aspettiamo che i consumatori giochino un ruolo più importante quest’anno, grazie alla domanda repressa, mentre l’immobiliare residenziale continua a registrare performance solide.

I settori esposti alla ripresa dei mercati sviluppati potrebbero essere favoriti. Il vaccino dovrebbe facilitare aziende e servizi rimasti indietro, come food, hotel, intrattenimento e servizi alla persona. Al contrario, chi ha beneficiato del Covid, come alcune aziende tech e quelle legate alla spesa per le infrastrutture, potrebbe invece affrontare un periodo più difficile. Correzione e consolidamento nell’azionario Il mercato azionario cinese ha registrato una correzione rispetto al picco di febbraio, poiché i mercati hanno risposto negativamente ad un aumento dei rendimenti obbligazionari statunitensi, ai dissidi USA-Cina, e alle restrizioni reintrodotte durante il Capodanno cinese. Guardando al futuro, ci aspettiamo che quest’anno il mercato azionario cinese sia guidato sempre più dagli utili. Senza la liquidità che spinge al rialzo tutti gli asset indiscriminatamente, la selezione dei titoli sarà fondamentale. È importante notare che le previsioni sugli utili sono favorevoli. Secondo le stime IBES, gli utili societari dovrebbero aumentare del 24% nel 2021 per le società dell’indice MSCI China e del 23% per quelle dell’indice large-cap CSI 300, con ulteriori guadagni rispettivamente del 14% e del 13% nel 2022.

Via via che la ripresa si consolida, è probabile che più settori vedano un rafforzamento della crescita degli utili. L’ampia divergenza di valutazioni osservata l’anno scorso potrebbe potenzialmente invertirsi. Stiamo già assistendo, almeno in parte, a tale inversione, soprattutto per alcuni dei titoli growth più di moda e alcuni titoli tematici. Politiche economiche “sospese” A marzo è stata annunciata l’adozione di politiche monetarie e fiscali più prudenti. Per il 2021 è stato fissato un obiettivo conservativo di crescita del Pil di “oltre il 6%”: un traguardo che dovrebbe essere facilmente raggiungibile. Alcuni investitori temono una stretta prematura delle politiche, ma questa probabilità è abbastanza bassa e anche se l’economia dovesse vacillare, la Cina ha un ampio margine per invertire la rotta rapidamente. Gli obiettivi a lungo termine di Pechino L’innovazione è ormai la principale forza motrice per le autorità: Pechino vuole spostare il suo vantaggio competitivo verso un modello più incentrato sulle capacità ingegneristiche, anche grazie a una forza lavoro sempre più istruita.

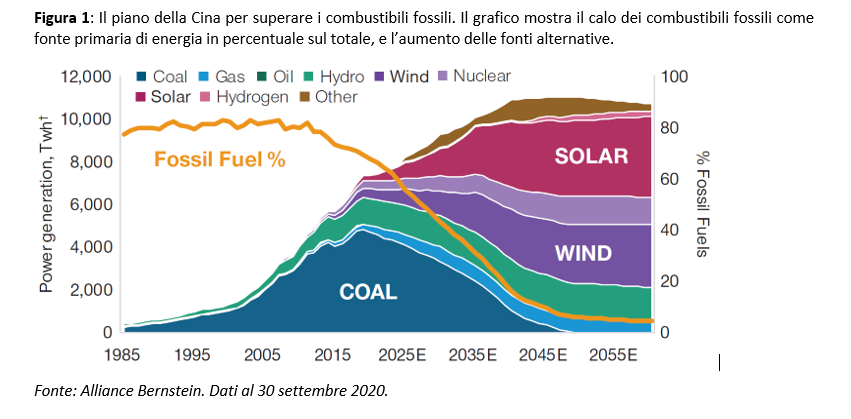

In termini geopolitici, crediamo che Pechino voglia cooperare con altri Paesi piuttosto che impegnarsi in rivalità internazionali e continuare ad aprire la propria economia agli stranieri, realizzando al tempo stesso riforme economiche e finanziarie. La relazione con gli USA resterà probabilmente competitiva, pur con minori incertezze. Il Presidente Xi ha svelato altri dettagli sul piano di transizione energetica e di riduzione delle emissioni entro il 2060. La Cina produce il 70% dei pannelli solari a livello mondiale, il 50% dei veicoli elettrici e un terzo di tutte le turbine eoliche, oltre a occupare una posizione preminente nella supply chain globale per materie prime essenziali come terre rare, cobalto, litio e rame. A nostro parere, la Cina è ben posizionata per diventare un leader nelle energie rinnovabili e green. L’obiettivo della carbon neutrality entro il 2060 potrebbe aiutare nel raggiungimento di un traguardo sociale fondamentale e renderà il paese del Dragone meno dipendente dalle importazioni di energia. Figura 1: Il piano della Cina per superare i combustibili fossili. Il grafico mostra il calo dei combustibili fossili come fonte primaria di energia in percentuale sul totale, e l’aumento delle fonti alternative.

Concentrarsi sulle inefficienze per scoprire i vincitori del futuro La Cina rimane un terreno fertile per la selezione di titoli: ci sono sacche speculative, ma siamo ancora in grado di trovare opportunità interessanti nelle supply chain che sostengono queste industrie. La transizione a un’economia più sostenibile offre un vento di coda all’industrializzazione, e stiamo trovando valore in alcuni business industriali. I consumi sono un altro importante pilastro della crescita e lo spostamento della domanda interna verso i brand locali rappresenta un altro fattore di sostegno. Crediamo vi sia un reale vantaggio nel guardare al di là delle mega-cap. Con le large-cap che ora scambiano a premi storicamente elevati (rispetto alle small-cap), crediamo che un’inversione sia giustificata e che gli investitori non dovrebbero affidarsi ai vecchi schemi in questo nuovo contesto. Le oltre 5.200 quotate cinesi rappresentano un’enorme miniera di opportunità. Molti investitori, però, si concentrano solo sui titoli con una capitalizzazione superiore ai $30 miliardi. In media, il 60% dei fondi attivi cinesi è investito in quel 2% di titoli, mentre il restante 98% rimane inesplorato o quasi. Crediamo che in questo segmento si possano trovare distorsioni di prezzo e potenziali gemme nascoste.

A cura di Wenli Zheng, gestore del fondo T. Rowe Price Funds SICAV, China Evolution Equity Fund, T. Rowe Price