Swisscanto: Gli ultimi dati sull’inflazione negli Stati Uniti sono ben al di sopra delle aspettative.

Sebbene alcuni sviluppi stiano effettivamente portando a un aumento dei prezzi, continuiamo a ritenere che la curva dell’inflazione potrebbe non essere così ripida come previsto, almeno nei prossimi tre anni. La normalizzazione, in altre parole l’aumento delle aspettative d’inflazione, non è affatto sorprendente e faceva già parte del nostro scenario di base la scorsa estate. Da allora, però, i recenti dati sugli Stati Uniti pubblicati in maggio hanno chiaramente superato le aspettative (5% su base annua contro il 4,7% previsto) afferma Swisscanto.

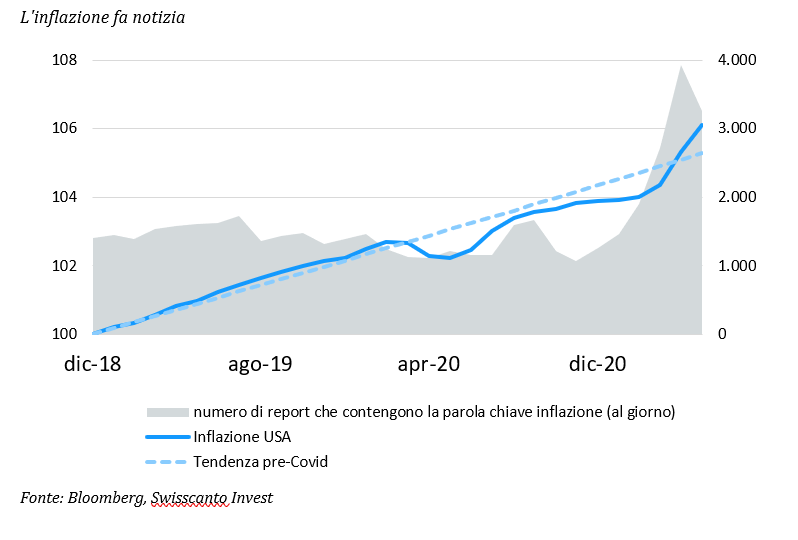

Il tasso base è ora al 3,8%, livello toccato l’ultima volta nel 1992. Va notato, tuttavia, che la reazione dei mercati finanziari è rimasta relativamente moderata nonostante l’enorme copertura mediatica (vedi grafico 1). Questo dimostra che una parte dell’inflazione è già incorporata nei prezzi. Inoltre, il tasso dell’inflazione core ha superato di poco il trend pre-pandemia solo il mese scorso e vi ritornerà gradualmente. Non c’è quindi motivo di farsi prendere dal panico.

Attualmente, il grande interrogativo è se i dati sull’inflazione più elevata negli Stati Uniti siano effettivamente temporanei, come la Fed continua a ripetere, e siano solo il semplice recupero del calo dello 0,1% legato alla pandemia nel maggio 2020. Per rispondere, abbiamo preso in considerazione i seguenti fattori: – Problemi di approvvigionamento: i prezzi dei trasporti sono letteralmente esplosi e quelli dei veicoli usati sono aumentati significativamente (+20% da febbraio 2021) a causa della carenza di semiconduttori e del conseguente calo della produzione di automobili. Questa situazione è temporanea e si normalizzerà nel corso dell’anno. Il ritorno alla normalità è però più difficile del previsto afferma Swisscanto.. – Salari: sorprendentemente, le aziende del segmento a basso salario (McDonalds, FedEx, Dominos) stanno attualmente avendo difficoltà a coprire i posti vacanti, nonostante la continua elevata disoccupazione, e sono costrette a pagare salari più alti. Ciò è dovuto principalmente agli elevati sussidi governativi (aiuti di 300 dollari pagati a settimana oltre all’indennità di disoccupazione). Questi sussidi saranno aboliti il prossimo settembre.

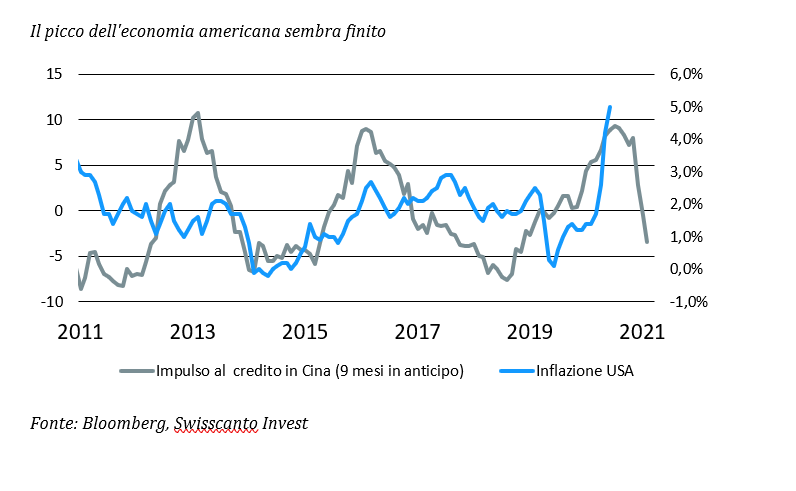

– Materie prime: l’aumento dei prezzi di molte materie prime continuerà nel medio termine, vista la tendenza verso il passaggio alle energie rinnovabili. Nel breve periodo, i prezzi hanno già raggiunto un livello molto elevato (+50% per l’indice Bloomberg commodities da maggio 2020, con prezzi spot vicini ai massimi storici), quindi non ci aspettiamo ulteriori pressioni sull’’inflazione. Possiamo così osservare i primi segnali di allentamento, ad esempio nel prezzo del legno già corretto del 45%. – Situazione economica: la forte ripresa economica negli Stati Uniti ha sollevato timori di surriscaldamento. Il picco, tuttavia, sembra essere raggiunto. Gli indicatori anticipatori come il Purchasing Managers Index (Pmi) negli Stati Uniti o l’aumento del credito in Cina stanno già mostrando un’inversione di tendenza. In passato, l’aumento del credito si è dimostrato un indicatore affidabile dei prezzi al consumo negli Stati Uniti (vedi grafico 2),

che sono fortemente influenzati dai prezzi alla produzione in Cina. L’inflazione statunitense ha raggiunto il picco e diminuirà nei prossimi mesi, scendendo al di sotto del 3% a fine 2022. Inoltre, la pressione inflazionistica nel resto del mondo è appena percettibile (Eurozona 2%, Cina: 1,3%), anche se aumenterà con un leggero ritardo. Date le comunque elevate aspettative di inflazione negli Stati Uniti nei prossimi cinque anni (tutte le proiezioni a cinque anni implicano tassi di inflazione superiori al 2,5%), le obbligazioni statunitensi protette dall’inflazione sono ora troppo costose, soprattutto nel breve termine. Preferiamo quindi le scadenze più lunghe, a 7-10 anni e abbiamo rafforzato in parte le nostre posizioni in obbligazioni nominali. Nel medio termine, siamo meno fiduciosi sulla pressione sui prezzi, perché, dopo diversi decenni, fattori strutturali come la globalizzazione e i cambiamenti demografici stanno tornando ad avere un effetto inflazionistico. La curva dell’inflazione di pareggio dovrebbe quindi diventare più ripida.

Articolo a cura di Nicola Grass, Senior Portfolio Manager Multi-Asset di Swisscanto Invest