Swisscanto: nel settore finanziario, il tema dell’inflazione sta attirando l’attenzione per le sue conseguenze (potenzialmente) devastanti.

Le aspettative di inflazione secondo Swisscanto sono state riviste decisamente al rialzo, il che va a vantaggio degli asset reali. Il tasso d’inflazione negli Stati Uniti dovrebbe raggiungere un picco (temporaneo) all’inizio dell’estate. Sia i media sia i professionisti della finanza sono alle prese con il tema dell’inflazione. Sebbene da anni gli operatori di mercato segnalino i rischi di un ritorno dell’inflazione dovuto all’espansione monetaria, fattori strutturali come il cambiamento demografico e la globalizzazione potrebbero aver mantenuto i prezzi bassi per molto tempo. La situazione cambierà?

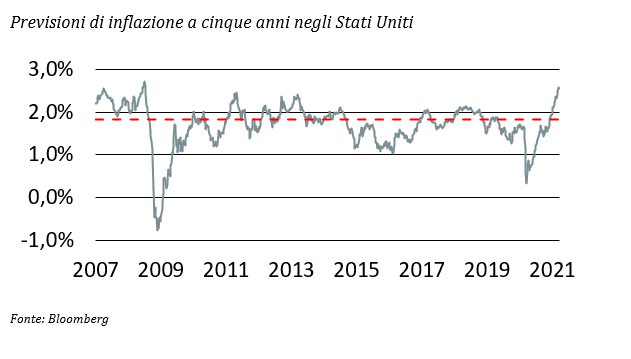

Questo, chiaramente, è ciò che alcuni temono. Secondo Google Trends, il termine “inflazione” non è mai stato ricercato così spesso nel motore di ricerca negli Stati Uniti e, tra i gestori di fondi, l’inflazione ha addirittura sostituito il coronavirus come principale rischio per i mercati finanziari, come ha dimostrato il Global Fund Manager Survey di Bank of America (16 marzo 2021). Questo è chiaramente una conseguenza della pandemia di Covid-19 e delle misure correttive adottate. Gli stimoli della domanda in un contesto di scarsità nascondono un potenziale inflazionistico. I timori emergenti sull’inflazione sono riflessi anche negli strumenti finanziari. Negli Stati Uniti, ad esempio, la previsione di inflazione a cinque anni è passata dallo 0,17% di marzo 2020 al 2,6%. Questo è il livello più alto dal 2008 (vedi grafico); il valore è anche ben al di sopra della media storica (dal 2002) dell’1,8% e del target del 2% fissato dalla Fed. Le previsioni d’inflazione sono aumentate anche in altre parti del mondo, ma non così tanto come negli Stati Uniti.

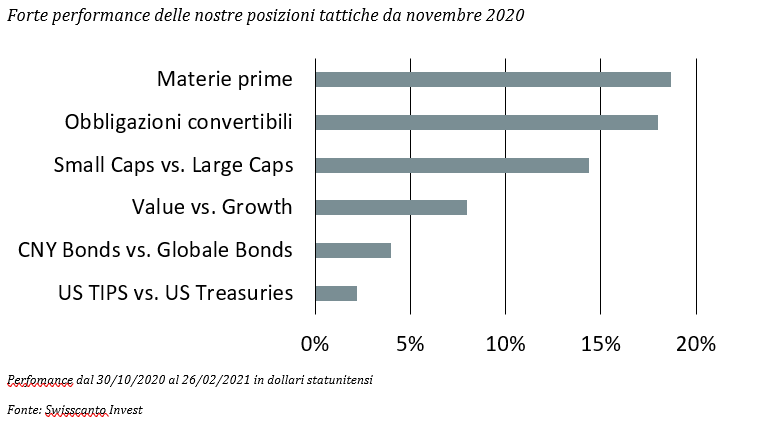

A nostro avviso, l’inflazione all’1,2% prevista all’epoca era chiaramente troppo bassa. Abbiamo quindi privilegiato le attività reali e gli investimenti ciclici che beneficiano delle previsioni di inflazione più elevate. Il nostro tipico portafoglio misto comprendeva quindi veicoli d’investimento come small cap, obbligazioni convertibili, titoli del Tesoro Usa indicizzati, titoli di stato cinesi, azioni value e materie prime. Una scelta saggia, come dimostrano i ritorni delle nostre posizioni tattiche da novembre a febbraio 2021 afferma Swisscanto.

A causa del forte aumento dei prezzi delle materie prime e dei significativi problemi registrati in alcune filiere, i timori di inflazione emergenti hanno persino superato le nostre aspettative. Anche se il tasso di inflazione negli Stati Uniti supererà il 3% a causa degli effetti di base in maggio rispetto allo stesso mese dell’anno precedente, dovrebbe trattarsi di un picco temporaneo. In previsione di questo sviluppo, abbiamo già gradualmente realizzato dei profitti nelle nostre posizioni tattiche.

Per esempio, nei nostri portafogli non abbiamo più small cap e obbligazioni convertibili. Abbiamo, inoltre, chiuso il nostro sovrappeso sull’oro e ridotto la nostra esposizione ai fondi immobiliari quotati in Svizzera. Questo ha ridotto significativamente la nostra propensione all’inflazione. I modelli di calcolo mostrano che mentre il nostro portafoglio avrebbe sovraperformato il benchmark dell’1% in dicembre se l’inflazione statunitense fosse aumentata del 2%; questo effetto si è ora ridotto allo 0%. In linea con il precetto del mercato azionario “buy the rumour, sell the fact“, ci stiamo tatticamente allontanando dal tema dell’inflazione poco prima del picco del dibattito previsto all’inizio dell’estate. L’inflazione rimane tuttavia un fattore decisionale importante in qualsiasi pensiero strategico.

A cura di Nicola Grass, Senior Portfolio Manager Multi-Asset di Swisscanto Invest